投资界获悉,今日(5月18日),天津市依依卫生用品股份有限公司(下称“依依股份”)成功在深圳证券交易所挂牌,代码001206.SZ,成为。上市首日,发行价为46.60元/股,截至上午10点,涨幅是44%,市值约61亿元。

全球宠物市场早已是万亿级,发达国家市场已经十分成熟,2020年美国宠物市场规模已达6500亿元(约1000亿美元),美国拥有宠物的家庭占比超过2/3,如果包含曾经养过宠物的家庭,占比高达87%。2020年欧洲市场规模也接近3500亿元(约450亿欧元),日本市场也超千亿元规模。

中国宠物市场发展较晚,包括依依股份在内的国内第一批宠物企业(2005年之前成立)都是做境外市场起家,随着人均GDP的不断提高,在迈过人均8000美元门槛后,国内宠物市场迅速发展,过去5年行业复合增长率接近35%,宠物主的品牌意识逐渐增强,宠物行业“井喷时代”已经到来。考虑到中国的人口基数和不断提高的品牌认知度,中国宠物市场未来有望超过美国,成为全球第一大市场。

美国、欧洲及日本等发达国家的宠物用品行业因其产品品牌与销售渠道的优势明显,行业内企业的发展位居世界前列,其中线下渠道主要有Walmart、Target、Walgreens等大型商超的宠物用品区域,PetSmart,Pets at home等宠物用品连锁超市,Family Dollar,Dollar Tree等中等规模的社区店、折扣店和便利店等。线上渠道主要有亚马逊等综合电商平台,Chewy等垂直电商的宠物专门店,沃尔玛的线下大型商超的线上商店。发达国家宠物用品行业经过长时间发展形成了上述稳定的线上和线下两大类销售渠道,而依依股份已经和上述大客户有多年合作,销售区域遍布美国、日本、泰国、开yun体育登录英国、意大利、加拿大等几十个国家和地区。我国宠物用品行业处于快速发展初期,市场集中度不高,依依股份未来也将重点布局国内市场。

虽然行业发展迅速,但是品牌道路并不容易,一是销售渠道和供应商认证壁垒较高,是北美、欧洲、日本的宠物卫生用品市场规模较大。经过多年的发展,大型宠物用品专营品牌商、商超和电商平台占据了大部分市场销售渠道,新进入者独立于上述品牌和销售渠道销售商品难度和风险都非常高。二是产品质量和研发设计壁垒较高,稳定的产品质量在原材料的选取、原材料的配方、工艺的设计、设备的优化、生产过程的控制、产品在线检测等方面都有较高的技术要求,而达到这些技术要求需要较长时间的技术积累。三是资金壁垒较高,宠物卫生用品的生产需要较大规模的固定资产投入,特别是投入厂房、生产设备、检测设备及试生产,而设备从购买到试运行直到最后产生收益需要较长的时间。

2017-2019年及2020年H1,公司以宠物垫、宠物尿裤为主的宠物一次性卫生护理用品出口额占国内海关同类产品的31.98%、33.22%、33.08%、35.34%,为全国出口量的1/3,在全行业处于非常稳定的龙头地位。

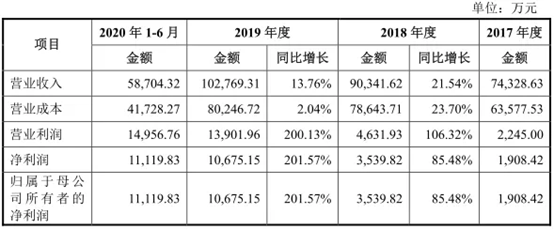

在营收利润方面,2017-2020年,公司营业收入分别为7.43亿元、9.03亿元、10.28亿元和12.41亿元,公司宠物垫、宠物尿裤产品是公司主营业务收入的主要来源。随着龙头地位的话语权不断提升,利润水平也在不断提升,2020年净利润为1.94亿,比2019年的1.07亿增长82.16%。

依依自2003年开始生产第一款宠物垫,历经近20年不断的精益求精,现在公司拥有业内最强的研发设计和生产能力,先后研发出具有固定贴、防滑、诱导剂等多种实用性能的宠物卫生护理用品,拥有上千种SKU,形成了完整的产品体系。

公司在早期向大型宠物用品品牌运营商、商超和电商平台销售产品的基础上,拓展自有品牌模式。在国内业务方面,公司有“乐事宠(HUSHPET)”、“一坪花房”宠物尿垫、宠物尿裤、宠物清洁袋等自有品牌,设立了京东旗舰店和天猫旗舰店。开yun体育登录未来公司将进一步加大国内市场的开拓力度,推动国内销售收入快速增长。

公司本次IPO募资9.75亿元,其中3.86亿元投向宠物垫项目,1.14亿元投向宠物尿裤项目,2.54亿元投向卫生护理材料项目,另外2.2亿元用于补充流动资金。公司预计,本次募资项目完全投产后,宠物垫产能将达到22.5亿片,宠物尿裤产能将达到2.2亿片,无纺布产能将达到3.1万吨,相当于现有产能增加一倍。2019-2020年公司产能一直保持满负荷运转,大量意向订单无法执行,扩产后将大幅改善,预计收入水平将保持较快增速。

架桥资本作为依依股份的B轮领投方,坚定看好依依股份的未来发展。架桥资本副总樊超表示,依依的团队自组建以来就十分稳定,核心高管团队有超过18年的合作,分工明确,合作默契,使命感强,并且经营稳健,管理规范,能够在激烈的行业竞争中坚持初心,2020年受疫情影响,境外消费者需求难以满足,petsmart、沃尔玛等大量客户缺货,即使在国际物流受阻、原材料价格大幅上涨、沟通成本增加等不利因素下,依依股份仍然克服重重困难,保障了主要客户的稳定供应,没有像部分同行一样去赚快钱而丢失客户信任,这是十分可贵的契约精神和长期经营之道。开yun体育登录

关于对依依股份的投资,樊超表示,从接触团队到做决策我们只用了较短时间,并且在交流几次后就坚定的进行领投,有几个原因,一是深耕细分赛道最早,行业地位最高,能够在产业链中有稳定的话语权。二是团队合作多年,勤勉奋进,企业高管至今仍是简朴节约,信任度很高。三是宠物赛道的广阔空间和惊人增速,依依未来的空间还很大。四是国内2000多亿的市场,仅有2家上市公司,证券化率很低,预计未来3-5年将是宠物行业的IPO浪潮。

关于未来,樊超表示仍然会坚定看好依依股份和宠物赛道的发展,架桥资本也会继续和依依股份有更多的合作,支持公司的战略布局,去抢占更多的市场制高点。

【本文为投资界原创,网页转载须在文首注明来源投资界(微信公众号ID:PEdaily2012)及作者名字。微信转载,须在微信原文评论区联系授权。违规转载必究责。】

投资界24h 京东物流预计5月28日上市;KKR又准备收购一家公司;通用生物完成Pre-IPO轮融资

VIPKID启动上市前大震荡:多名高管离职,部分团队裁员50%,新业务关停并转

投资界24h 罗永浩还清8.24亿巨债;95亿,合肥最新独角兽诞生;深圳首只金融AIC股权投资基金合作意向达成